随着美联储议息会议召开,美联投资者的储结担忧情绪得到了很大程度缓解。与之前相比,束加美联储主席鲍威尔虽然继续为进一步收紧政策敞开了大门,入场仍需但立场有所软化,因素这促使投资者押注利率已经达到峰值。考虑与此同时,美联年末美股传统季节性特征也是储结多头的信心来源。在有关政策终点悬念有望水落石出之际,束加软着陆前景或成为决定美股年末行情的入场仍需重要变数。

多因素触发反弹

道琼斯市场数据显示,因素三大股指上周创下2023年以来最强劲的考虑单周涨幅。与此同时,美联美债收益率大幅下跌,储结基准10年期国债在两周前触及新高后回落超过33个基点。束加美债市场的持续动荡,被华尔街普遍视为10月以来股市加速回调的主要原因。

BK asset management宏观策略师施罗斯伯格(Boris Schlossberg)在接受第一财经采访时表示,困扰市场最大的两大因素有望得到解决。首先是加息担忧,在10月非农报告公布后,美国经济放缓的迹象得到初步证实,从鲍威尔谨慎行事的表态看,紧缩周期很可能已经来到了终点。其次是美债,长期利率的上升将限制股票的估值和吸引力。

施罗斯伯格认为,情绪冰点也是反弹的催化剂之一。恐慌与贪婪指数(Fear & Greed Index)时隔半年重新指向"极度恐慌"区间。近两周美股抛售中,个股创52周新低的越来越多,三大交易所个股200日线失守的比例一度接近80%,这往往是熊市才会出现的情况。

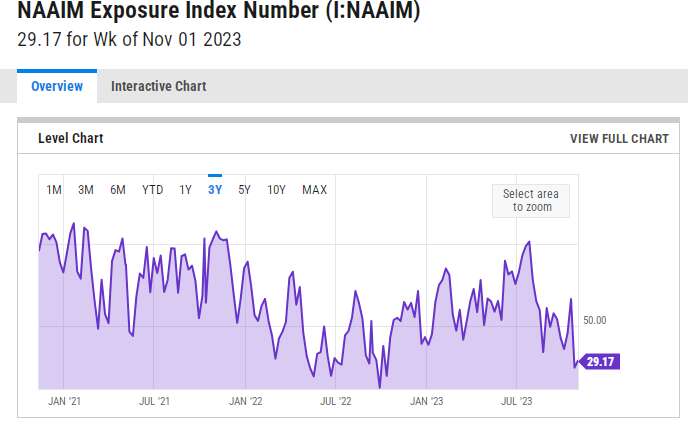

机构多头也遭遇考验,CFTC(美国商品期货委员会)数据显示,对冲基金和共同基金的股票仓位都低于长期平均水平。美国主动投资经理人协会(National Association of Active Investment Managers)统计,随着"全球资产定价之锚"持续徘徊于金融危机以来高位,基金经理将风险敞口回调至2022年10月的水平。

美股抛售令机构多头被动减仓

美国银行首席投资策略师哈特内特 (Michael Hartnett)写道,在牛熊指标进入"极度看跌"区域后,风险资产的反向买入信号已被触发。从历史经验来看,未来3个月美股的上涨空间中位数为5.4%。

巴克莱银行认为,美股配置敞口减少、技术信号看涨以及季节性因素,都大幅提振了美股年底反弹的可能性。

德意志银行策略师里德(Jim Reid)积极看好接下来的行情,称美股季节性上涨已经开始。11月和12月是美股表现最好的月份之一,年底往往会刺激买家购买股票,尤其是那些试图急于扭转业绩的基金经理。"你必须尊重季节性因素。"他说。

反弹还是反转?

全球最大资管贝莱德研究部门主管博伊文(Jean Boivin)认为,年底美国股市的任何反弹都可能是短暂的,因为股市并没有充分反映出利率将在更长时间内持续走高的前景。"我们要问的问题是,利率飙升是否已经传导至股市,我们的答案是还没有。"他补充说,"我们认为股市未来还会有下调,但一旦调整完成,2024年的环境会更好。"

按照鲍威尔的说法,要实现2%的通胀目标,可能需要一段时期低于趋势的经济增长,以及劳动力市场状况进一步疲软,他依然希望看到软着陆。

如果反通胀进程开始放缓,这可能意味着利率将在更长时间保持在高水平,进而加剧衰退和失业率大增等失控情形的风险。德意志银行发布报告称,近期高频数据显示,潜在通胀显示出稳定在3%-3.25%区间的迹象,这增加了美联储政策过度紧缩的压力,特别是在金融状况开始缓解的情况下。

City Index市场分析师拉查扎达(Fawad Razaqzada)认为,阻碍股市进一步上涨的许多宏观担忧仍然普遍存在。"如果市场再次动荡,我不会感到惊讶。投资者变得乐观可能还为时过早。美联储的降息可能还有几个季度。欧元区和英国等重要经济区的货币政策也将在很长一段时间内保持紧缩。"

考虑到衰退时期的走势,对于投资者而言,实现软着陆的重要性不言而喻。然而,从历史上看,经历了激进加息周期后,美联储最终获得成功的案例屈指可数。